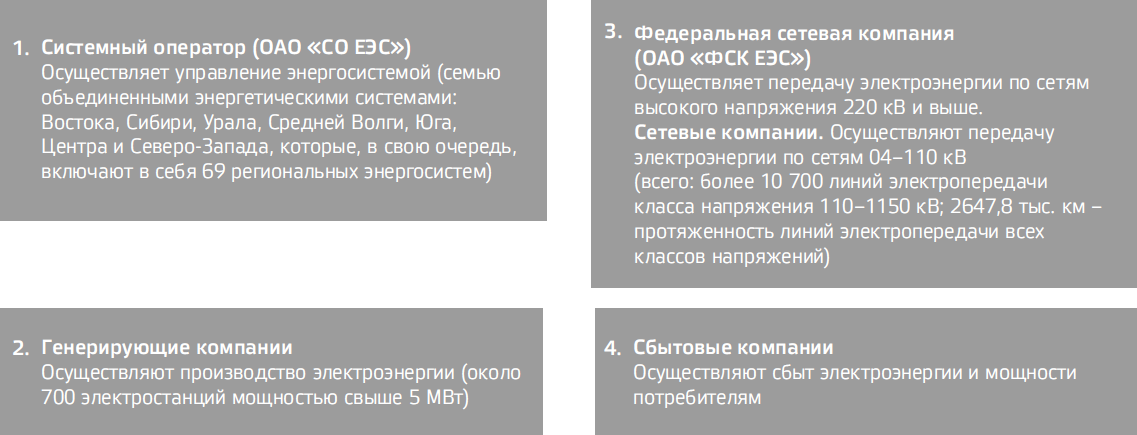

Структура единой энергетической системы России (ЕЭС)

Действующая модель электроэнергетической отрасли России сложилась в

Действующая модель электроэнергетической отрасли России сложилась в

На долю электроэнергетики приходится порядка 3 % ВВП страны. В связи с этим на отрасль оказывают влияние факторы, определяющие состояние экономики в целом.

В целом оценка рыночных перспектив российских электроэнергетических компаний зависит от развития экономики страны и возможностей реинвестирования, которые являются определяющими факторами как для фундаментальной оценки стоимости компаний, так и для притока капитала в отрасль.

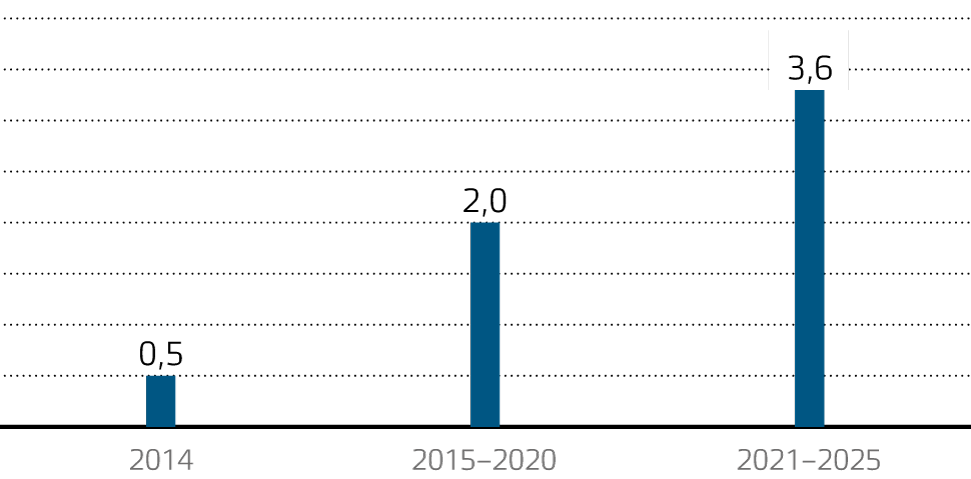

В 2014 г. динамика экономического роста резко замедлилась. По предварительной оценке Росстата, рост ВВП составил 0,5 % против 1,3 % в 2013 г. Это замедление, прежде всего, было связано с падением цен на нефть на мировом рынке, а также с принятыми ЕС и США санкциями по отношению к Российской Федерации. Со стороны использования ВВП замедление роста было обеспечено динамикой потребительской активности населения и динамикой накопления основного капитала.

Развитие промышленного комплекса в 2014 г. характеризовалось стагнацией объемов производства, низким ростом производительности труда, замедлением прироста объемов инвестиций в основной капитал, существенным ухудшением финансового положения предприятий, в том числе платежеспособности.

Среднегодовые темпы роста российской экономики после предположительного завершения нефтяного кризиса оцениваются на уровне 3,5 % в

Индекс производства и распределения электроэнергии, газа и воды в 2014 г. к уровню 2013 г. прогнозируется на уровне 99,9 %. С учетом прогнозируемого роста экономики страны производство электроэнергии к 2017 г. намечается в объеме 1 077,4 млрд кВтч (101,7 % к 2013 г.), электропотребление внутреннего рынка увеличится до 1 071 млрд кВтч (102,4 % к 2013 г.). В условиях высокой зависимости потребления электроэнергии на внутреннем рынке от температурного фактора возможно колебание темпов производства и потребления в пределах

Филиалы Компании действуют в 11 регионах Центральной части России: Белгороде, Брянске, Воронеже, Курске, Костроме, Липецке, Орле, Смоленске, Тамбове, Твери, Ярославле. Во всех регионах присутствия Компания занимает лидирующие позиции по объему оказываемых услуг.

| 1. | Белгород | ФГУП «Юго-восточная железная дорога» |

| 2. | Брянск | ООО «Брянскоблэлектро» |

| 3. | Воронеж | МУП «Воронежская горэлектросеть» |

| 4. | Кострома | ООО «Энергосервис» |

| 5. | Курск | ОАО «Курские электрические сети» |

| 6. | Липецк | ОАО «Липецкая городская энергетическая компания» |

| 7. | Орел | ОАО «Орелоблэнерго» |

| 8. | Смоленск | ОАО «ЭлС»-Аванс, ОАО «Оборонэнерго» |

| 9. | Тамбов | ОАО «Тамбовская сетевая компания», ОАО «Тамбовские коммунальные системы» |

| 10. | Тверь | ООО «Тверьоблэлектро», МУП «Тверьгорэлектро» |

| 11. | Ярославль | ОАО «Яргорэлектросеть», ОАО «Рыбинская городская электрическая сеть» |

МРСК Центра входит в число лидеров распределительного сетевого сектора. Высокого положения позволяют достичь ключевые факторы инвестиционной привлекательности Компании:

| МОЭСК | 36,5 |

| МРСК Центра | 15,6 |

| МРСК Центра и Приволжья | 9,9 |

| МРСК Урала | 7,2 |

| МРСК Волги | 6,8 |

| МРСК Сибири | 6,1 |

| МРСК Северо-Запада | 4,6 |

| Ленэнерго | 1,6 |

| МРСК Северного Кавказа | 0,3 |

| МРСК Юга | –1,5 |